Әр жылдың IV тоқсаны – бизнес пен экономика үшін маңызды кезең. Қара жұма мен Жаңа жыл секілді жаппай сатылымдар мен акциялардан бастап ірі компаниялардың келесі жылға стратегиясы жарияланатын уақытта қор нарығы да әр түрлі құбылуы мүмкін.

Сондай-ақ бизнес қауымдастық жылдың қаржылық нәтижелерін шығарып, дивидендтер, пайда және стратегиялық даму бойынша шешімдер қабылданатын акционерлер жиналысы да осы жыл соңына қарай өтеді. Сонымен қатар, IV-тоқсанда келесі жылдың жобалары мен бюджеті де бекітілетін уақыт.

Мөлшерлеменің көтерілуі қор нарығына кедергі болған жоқ

Биыл аталған дәстүрлі ерекшеліктермен қатар, өзге де маңызды оқиғалар төртінші тоқсанда бизнес пен экономикаға әсер еткелі тұр. Атап айтқанда, Таяу Шығыстағы қақтығыстар мұнай бағасын қайтадан 90 доллардан асырып жіберді. Алтын унциясы да қыркүйектің соңындағы құлдыраудан кейін қайта қалпына келді.

Есесіне АҚШ қор нарығының қаржылық индекстері төмендей бастады. Dow Jones тамыздың басында 35 630-ға жеткенімен, қайта құлдырап, 18 қазанда 33 631-ге түсті, тиісінше жыл басындағы көрсеткіштен бар болғаны 1,6% ғана өскен.

NASDAQ 100 көрсеткіші шілденің ортасынан бері мың құбылғанын санамасақ, жыл басынан бері 37,25% өскен.

S&P 500 де тамыздан бастап тоқырағанымен, жыл басынан бері 12,83% көтерілген.

Биыл жыл басында 4,75% болған ФРЖ мөлшерлемесі қазірге дейін 5,5%-ға жетті. Алайда, бұл қор нарығының өсуіне кедергі болған жоқ. Нарық қатысушылары жыл соңына дейін мөлшерлеме сәл төмендеуі мүмкін екенін жоққа шығармайды. Ендеше, бұл Уолл Стрит үшін қосымша ынталандыру болмақ.

Инвесторлар қай салаларға көз салады?

2023 жылдың төртінші тоқсанында тартымды әрі жоғары әлеуетке ие компаниялар мен салалар қандай? Freedom Finance Global сарапшысы Елдар Шакенов бірінші кезекте қаржы саласын атап өтті. Әдетте, ірі банктерге несиенің өсуі көмектеседі. Оның пікірінше, сонымен қатар төмендегі факторлар да қаржы секторына оң ықпал етеді:

- Бұл сектор өсу қарқынының негізгі бенефициарларының бірі.

- Мықты баланс банктерге дивидендтерді көбейтуге мүмкіндік береді.

- Бұл сектор өсу перспективаларының күтпеген өсімінен пайда көруі мүмкін.

- Қайтарымсыз негізде, уақытша берілген қарыз бойынша ықтимал шығындарға жоғары резервтер босатылады. Бұл экономикалық өсу жағдайында дефолттың төмен мөлшерлемелеріне байланысты болмақ.

- Табыс көлемі артып жатыр. Сол себепті аталмыш секторда келер жылы табыстың айтарлықтай өсуі болмақ.

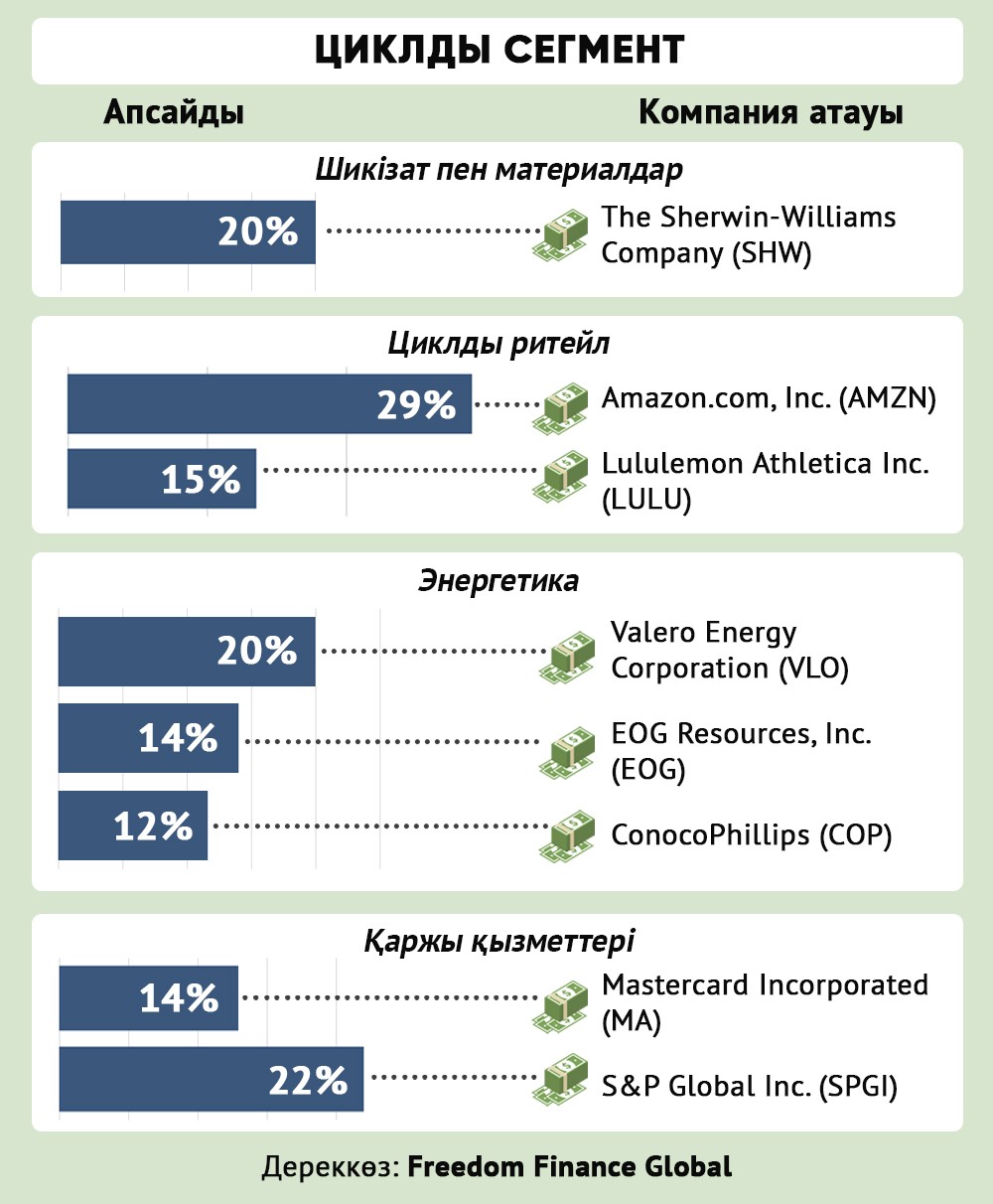

«Мұнай бағасының қазіргі бағасына қарасақ, энергетика саласы жыл соңына қарай тағы өсуі ықтимал. Мұндай акциялар, әдетте, бизнес циклының соңында инвесторлар арасында танымал болады. Сонымен қатар, жаһандық энергия сұранысы мен ұсынысына негізделеді. Бұл ретте саяси оқиғалар да осы секторларға әсер ететінін айта кеткен жөн», - дейді Елдар Шакенов.

- Мұнай бағасының көтерілуіне әсер етуші факторлар әлі де бар. Сол себепті 2023 жылы сұраныс пен ұсыныстың теңгерімсіздігі сақталуы мүмкін.

- Егер экономикалық өсу төмендей берсе және инфляция шыңына жеткенімен, жоғары болып қала берсе, мұндайда қаржы секторы қорғаныс болады.

- Аталмыш сектор доллардың әлсіреуінен пайда көре алады.

- Қытайдағы өтімділіктің жақсаруы мен экономикалық ашылуының оң әсері.

Циклдық тұтыну экономикалық циклдар мен мөлшерлемелерге сезімтал келеді. Бұл сектор экономикалық циклдар мен пайыздық мөлшерлемелерге сезімтал болып келеді. Экономика құлдыраудың соңғы сатысында болғанда және тұтынушылардың көңіл-күйі жақсарған кезде аталмыш цикл танымал болады.

- Жұмыспен қамту және жалақының өсуі. Жалақысы өсетін еңбек нарығы тұтынушылық шығындарды ынталандыруы мүмкін.

- Тұрмыстық қызмет көрсету секторының люкс сегменті экономикалық құлдырау кезінде керемет тұрақтылық көрсетті. Тіпті қиын экономикалық жағдайларда да қалталы тұтынушылар жоғары сапалы тауарлар мен тәжірибеге жұмсайтын шығындарын сақтауға бейім.

- Электр көліктеріне көшу автомобиль өнеркәсібін өзгертіп, инвестициялық мүмкіндіктер ашады. Бұл секторға электр көліктерін өндірумен, қуаттандыру инфрақұрылымымен және соған байланысты технологиялармен айналысатын компаниялар кіреді.

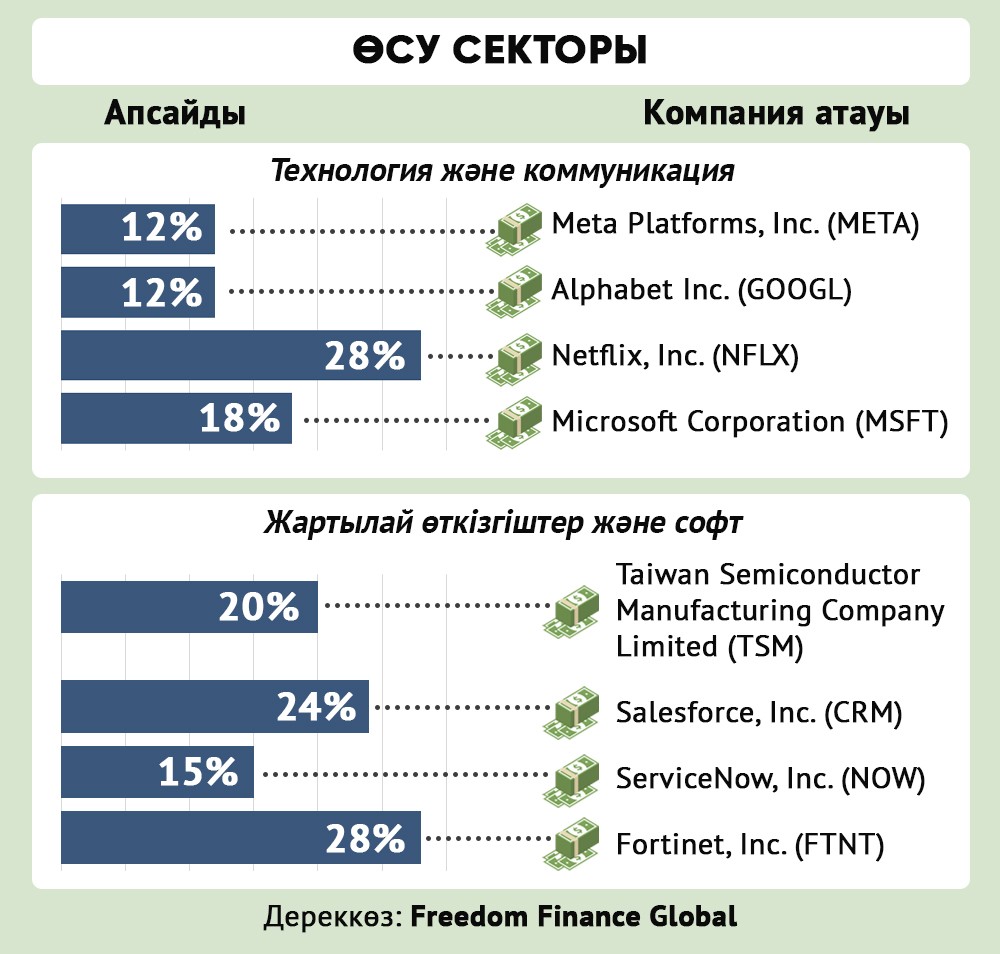

Ақпараттық технологиялар: күшті баланс, ең жоғары кірістілік пен мөлшерлеме.

Жаңа технологиялар дамыған сайын акциялардың ұзақ мерзімді өсу әлеуеті болуы мүмкін. Технологиялық команиялардың акциялары экономикалық өсімнің ерте және орта кезеңдерінде танымал.

- Облигациялар кірістілігінің ықтимал өсуі және инфляцияның төмендеуі секторға оң әсер етеді.

- Мықты баланс, сектордың жоғары табыстылығы және өз акцияларыңды кері сатып алу.

- Технологиялық сұранысқа негізделген рецессия жағдайында– технологиялық сектордың өзіндік өсімі «қорғанысқа» айналмақ. Өйткені осы жылы кірістер икемді болады деп күтілуде.

- BofA болжамына сәйкес, бойынша жартылай өткізгіштердің сатылымы да 2023 жылдың екінші жартысында қалпына келуі мүмкін.

Пайыздық мөлшерлемелер төмендеген кезде коммуникация саласы жақсы жұмыс істейді. Бұл акциялар пайыздық мөлшерлемелер төмендеген кезде жақсы жұмыс істейді

- 5G технологиясын кеңінен қолдану деректерді тұтынудың артуына және жетілдірілген желілік инфрақұрылымға сұраныстың көбеюіне әкеледі. 5G желісін таратуға және кеңейтуге қатысатын байланыс секторындағы компаниялар айтарлықтай өсімге қол жеткізе алады.

- Онлайн ойындарды және әлеуметтік медианы қоса алғанда, цифрлық контентті тұтыну жалғаспақ. Контент пен ағындық қызметтерді ұсынатын компаниялар бұл үрдістен пайда табуы мүмкін.

- Дамушы нарықтардағы Интернетке қолжетімділік пен байланыс қызметтерін кеңейту сала компаниялары үшін айтарлықтай өсу мүмкіндіктері болмақ. Жаһандық ауқымы кең және осы нарықтарға ену мүмкіндігі бар компаниялар айтарлықтай өсімге қол жеткізе алады.

Денсаулық сақтау – цикл әсеріне ең аз ұшыраған қорғаныс саласы. Денсаулық сақтау секторы қорғалған. бұл сектордағы компаниялар әдетте экономикалық тұрақсыздықтардан зардап шекпейді.

- Pharma және Biotech, жоғары және баяу бизнес белсенділігі индексі (PMI) режимдерінде жақсы нәтижелерді көрсетеді.

- Халықтың қартаюы және демографиялық өзгерістер. Әлем халқы қартайып жатқандықтан, медициналық қызметтер мен өнімдерге сұраныс артып келеді. Ьұл ретте, денсаулық сақтау саласындағы компаниялар осы тенденциядан пайда көре алады.

- Биотехнология, гендік терапия және салалық медицинадағы жетістіктер денсаулық сақтау саласында төңкеріс жасайды. Алдыңғы қатарлы медициналық зерттеулер мен инновациялармен айналысатын компаниялар айтарлықтай өсімге қол жеткізе алады.

- Жаңа дәрі-дәрмектер мен емдеу әдістерінің озықы портфолиосы бар компаниялар, әсіресе сирек кездесетін аурулар мен онкология сияқты салаларында өсе алады.

Нақты қай компаниялардың қағаздарын алған дұрыс? Freedom Finance Global сарапшыларының кеңесі

Қазақстандық қандай компанияларға қаржы салған жөн?

Freedom Finance Global сарапшысы Аңсар Абуев инфляция мен базалық мөлшерлемені төмендету трендіне байланысты капиталды бағалаудың артуымен көптеген компания бетпе-бет келуі мүмкін дейді. Дегенмен басымдық технологиялармен байланысты компанияларға беріледі. Осы ретте ол Kaspi финтехі мен Halyk Bank-ты атап өтті. Алайда Halyk Bank-тің өсу қоры үлкен болса да, мұнда Kaspi-дің айқындығы басым.

«Біздің ойымызша, шикізат секторы биыл өсімнің үлкен бөлігіне ие болды. Ол мұнай мен уран бағасының арзандауымен байланысты. Дегенмен ҚазАтомӨнеркәсіп пен ҚазМұнайГазда тағы бір өсім толқыны (өсімі аз) болуы мүмкін екенін жоққа шығармаймыз», - дейді сарапшы.

Сонымен қатар ол Kcell мен Қазақтелеком ұсынатын телекоммуникация секторы бұлыңғыр екенін тілге тиек етті. Бір жағынан, Kcell сатылса, қосымша дивиденттер себебінен Қазақтелеком қағаздары қатты қымбаттап кетуі мүмкін. Ал тағы бір жағынан Kcell күтпеген жерден арзандап кететін тұрақсыз қағаз позициясы сияқты көрінеді.

Сатып алуға ұсыныс ретінде Halyk Bank (әлеуеті 53%), Қазмұнайгаз (+10,4% ) бен Қазақтелекомды (+25,6%) көрсетіп отырмыз. Ал сатуға ұсыныс ретінде Kcell акцияларын көрсетеміз.