Автор: Тамерлан Абсалямов, Freedom Finance Global талдаушысы

1972 жылы Stock Trader's Almanac кітабының авторы Йель Хирш «Санта-Клаус раллиі» терминін енгізді. Ол тәжірибелік жолмен ағымдағы жылдың соңғы бес сауда күнін қамтитын кезеңді және келесі жылдың алғашқы екі сауда күнін осы раллидің ұзақтығы ретінде анықтады. Осы жеті күн ішінде тарихи деректер 79,2% жағдайда акциялар бағасының өсуін көрсетеді, оған S&P 500 индексі көрсеткіштері дәлел. 70 жыл бойғы мәліметтерге сәйкес 1950-2020 жылдар аралығында «Санта-Клаус раллиі» 57 рет байқалды және S&P 500 орта есеппен 1,3% өсім көрсетті.

S&P 500 қараша айын маусымдық үрдістерге сүйене отырып, 5,7% бағаның әсерлі өсуімен аяқтады және 1950 жылдан бергі барлық кезеңдер сияқты 2024 жылдың ең күшті айы болды. Бұл кірістілік бір айдың ішінде ұзақмерзімді орташа кірістіліктен шамамен 1,8% артық болғанымен, қараша айының жуырдағы күші соңғы бес жылдық кезеңдегі 6% дерлік орташа айлық өсіммен ерекшеленеді. Сондай-ақ деректер көрсеткендей, S&P 500 соңғы бес жылдың төртеуінде желтоқсан айында көтерілді. Алайда желтоқсанның басында сатушылар тарапынан қысым жиі байқалады, соның салдарынан желтоқсанның 1 жартысында сатып алу стратегиясы айтарлықтай тәуекелді болып көрінеді.

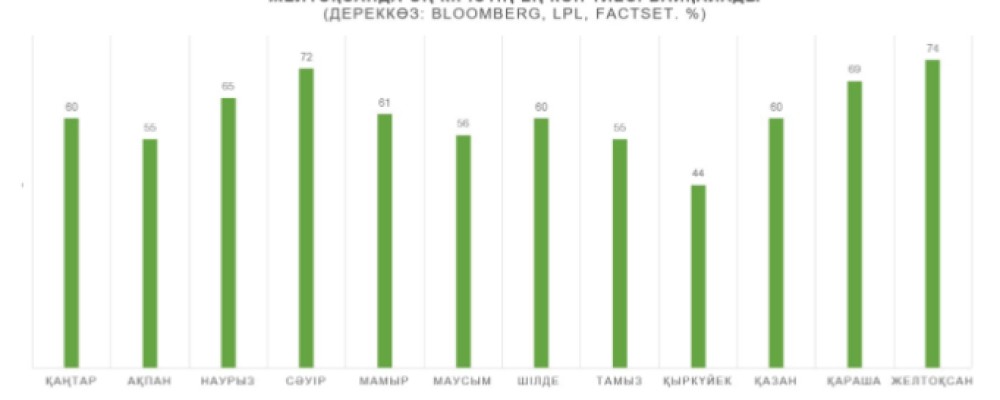

1950 жылдан бастап ай сайынғы оң кірістілік үлесін зерделеу кезінде желтоқсан көбінесе ең жоғары оң ай сайынғы кірістілік үлесі шамамен 74% болатын инвесторларға сыйға айналады. Тарихи деректер желтоқсанның кірістілігі, әдетте, нарық жыл бойы жақсы жұмыс істеген кезде ең қолайлы екенін көрсетеді. Соңғы екі онжылдықта S&P 500 өткен он бір айда 10%-дан астам өскен жылдардың жартысында желтоқсан айындағы орташа кірістілік 2,2%-ды құрады. Керісінше, индекс 10%-дан төмен өскен жылдары желтоқсанда 0,6% орташа құлдырау байқалды.

2024 жылғы желтоқсанды талдай отырып, бірнеше оң факторлар әлеуетті раллиді қолдайды. S&P 500 қазіргі уақытта 20% өсті, бұл жыл соңындағы күшті динамиканы көрсетеді. Сонымен қатар, корпоративтік сатып алулар АҚШ-та рекордтық деңгейде, бұл нарықтың құбылмалылығын тұрақтандыруға және акциялардың құлдырауына байланысты тәуекелдерді жеңілдетуге көмектеседі. Инвесторлардың басқа секторларға белсенді ротациясы раллидің кеңеюін көрсете отырып, тұрақты бұқа нарығын да көрсетеді. Оның үстіне АҚШ-тың жалпы экономикалық перспективалары күшті, рецессияның төмен тәуекелімен нығайтылған күйінде қалып отыр, бұл әсіресе small/midcaps компанияларына қолдау көрсетуі мүмкін.

«Санта-Клаус раллиі» үшін 2024 жылы 5 идеяны қарастырудың мәні бар:

NVIDIA Corporation (NVDA). Nvidia-ның жасанды интеллект (ЖИ) және жартылай өткізгіштер саласындағы көшбасшылығы күшті күйінде қалып отыр. Оның инновациялары мен стратегиялық қатынастары ұзақ мерзімді әлеуетті ұсынады. Nvidia жаңа өнімдерді іске қосып, чиптердің ЖИ нарығында үстемдікті жалғастыра отырып, серпінді қолдай алатынын және одан әрі әртараптандырылатынын дәлелдеуі тиіс. Компания неғұрлым бірқалыпты өсу кезеңіне көшкеніне қарамастан, оның берік нарықтық позициясы және оның өніміне үнемі сұраныс өсуді іздейтін инвесторлар үшін оны тартымды таңдау етеді. Инвестициялық банктердің орташа нысаналы бағасы — $173.6 деңгейінде (өсу әлеуеті + 31,5%).

Li Auto Inc. (LI) — тасымалдаудың инновациялық және тұрақты нұсқаларын ұсынуға ұмтылатын, жүріс қоры ұлғайған зияткерлік электромобильдерге бағдарланған белгілі қытайлық электромобиль өндіруші. 2024 жылдың үшінші тоқсанында Li Auto өткен жылдағы 23,6% өсімнен басып озып, 42,9 млрд юань (шамамен 6,1 млрд АҚШ доллары) көлеміндегі рекордтық кіріс туралы хабарлады. Көлік құралдарын жеткізу 152 831 бірлікке жетті, бұл өткен жылмен салыстырғанда 45,4% артық, жалпы түсімге 41,3 млрд юань енгізді, бұл 22,9% артық. Компания сондай-ақ 2023 жылдың үшінші тоқсанындағы 6,7%-бен салыстырғанда операциялық маржаны 8,0% жақсартуға қол жеткізді, бұл өсіп келе жатқан электр көлік нарығындағы шығындар мен операциялық тиімділікті басқарудың жақсарғанын көрсетеді. Инвестициялық банктердің орташа нысаналы бағасы $31,1 деңгейінде (өсу әлеуеті +42.7%).

IShares Bitcoin Trust ETF (IBIT) — инвесторларға споттық BTC-ге тікелей қол жеткізу үшін әзірленген жаңашыл биржалық өнім және ETF-тің ең ірі биткойндарының бірі болып табылады. Дональд Трамптың сайлауда жеңіске жетуінен кейін крипто нарығындағы ынта күрт өсті, бұл биткоинге және бүкіл крипто кеңістігіне қызығушылық тудырды. Бұл саяси жылжу криптовалюталар үшін неғұрлым қолайлы нормативтік-құқықтық орта құруға ықпал етеді деп күтілуде. Ағымдағы импульспен және желтоқсанда биткоинның күшті нәтижелерін көрсететін тарихи үрдістермен IBIT бойынша ұзын ұстаным бағаның әлеуетті өсуінен пайда табуы мүмкін. Инвестициялық банктердің орташа нысаналы бағасы — $66 деңгейінде (өсу әлеуеті + 10%).

IShares Russell 2000 ETF (IWM) — танымал биржалық қор, Russell 2000 индексінің динамикасын қадағалау үшін әзірленген, ол АҚШ-тың шағын капиталдандырудың 2000 акциясынан тұрады. Мереке маусымында инвесторлардың көңіл-күйі көбінесе оң жаққа қарай өзгереді, бұл сатып алу белсенділігінің өсуіне әкеледі. Бұл жоғары оптимизм капиталдануы аз акцияларға тепе-тең емес пайда әкелуі мүмкін, олар, әдетте, нарық қозғалыстарына аса құбылмалы және сезімтал. Бұл ретте жұмсақ қонуды күту SMID Caps жағына қарай ротацияны күшейтуі мүмкін. Инвестициялық банктердің орташа нысаналы бағасы $256 деңгейінде (өсу әлеуеті +9.2%).

Pinterest, Inc. (PINS) — көрнекі іздестіру платформасы, ол 2024 жылдың үшінші тоқсанында $898 млн түсіммен және $30,56 млн таза табыспен жақсы нәтижелер тапқанын хабарлады, бұл айына 537 млн белсенді пайдаланушылары бар пайдаланушылардың айтарлықтай тартылуын көрсетеді. Бас директор Билл Реди ЖИ инвестициялары пайдаланушылық тәжірибе мен жарнаманың тиімділігін жақсартуға бағытталғанын атап өтті. Pinterest-тің ЖИ саласындағы өз мүмкіндіктерін кеңейтуге ұмтылуы цифрлық жарнама саласындағы бәсекелестік жағдайында болашақта өсу үшін барлық жағдайды жасайды. Жарнама берушілер үшін дербестендіруді және таргетингті жақсарта отырып, Pinterest өз платформасында жарнама шығындарын әлеуетті түрде ұлғайта алады, бұл келесі тоқсандарда кірістердің өсуіне алып келуі мүмкін. Инвестициялық банктердің орташа нысаналы бағасы — $39,7 деңгейінде (өсу әлеуеті + +31,1%).

Бұл акциялар 2024 жылдың соңына қарай маусымдық үрдістер мен нарық динамикасын пайдаланатындай етіп орналастырылады.

Қорыта айтқанда, «Санта-Клаус раллиі» — нарықтағы инвесторлар үшін қосымша мүмкіндіктер әкелетін қызықты және жиі болжанатын құбылыс. Алайда ұзақ мерзімді стратегиялар әлеуетті қысқа мерзімді пайданы ғана емес, сондай-ақ жыл соңындағы құбылмалылықтың жоғарылауына байланысты тәуекелдерді де ескеруі тиіс. Инвесторлар тәуекелдерді азайту және осы кезеңді барынша тиімділікпен пайдалану үшін өз мақсаттарына сүйенуі, қоржынды әртараптандыруы және макроэкономикалық фонды ескеруі тиіс.

«Санта-Клаус раллиі» мерекелік оптимизмді бейнелеп қана қоймай, инвестициядағы тәртіп пен стратегиялық көзқарастың маңыздылығын еске салады. Мерекелік кезең өзінің қаржылық шешімдерін қайта қарайтын уақыт қана емес, сонымен қатар жаңа жылдағы табысты инвестициялаудың негізін нығайтуға мүмкіндік берсін.